Faktoring – skuteczne antidotum na zatory płatnicze

Już ponad 9 tys. podmiotów gospodarczych w Polsce zabezpiecza się przed skutkami zatorów płatniczych korzystając z faktoringu. To o 14 proc. więcej niż rok temu. Finansowanie działalności na podstawie faktur jest opłacalne także dla firm faktoringowych. Na koniec I kwartału 2018 r. te spośród nich, które zrzeszają się w Polskim Związku Faktorów, osiągnęły obroty w wysokości ponad 53 mld zł., aż o blisko 25 proc. wyższe niż przed rokiem. Najczęściej wybieraną przez przedsiębiorców formą finansowania trwale staje się faktoring pełny, zdejmujący z przedsiębiorcy ryzyko niewypłacalności kontrahentów.

Z danych Krajowego Rejestru Długów wynika, że trzech na dziesięciu przedsiębiorców ma trudności z regulowaniem zobowiązań z powodu zatorów płatniczych. Tyle samo musi z tego powodu ograniczać inwestycje. Źródłem problemu są m.in. długie terminy płatności faktur przez kontrahentów. Firmy muszą czekać na środki niekiedy nawet 90 dni.

Jedyną usługą finansową umożliwiającą skuteczne i proste przeciwdziałanie negatywnym skutkom tego zjawiska jest faktoring. Dlatego od kilku lat zyskuje on rosnące uznanie wśród prowadzących działalność gospodarczą w Polsce.

Faktoring to odpowiedź na potrzeby firm

Z usług działających w Polsce firm faktoring korzystało na koniec I kwartału 2018 r. ponad 9 tys. firm. To o 14 proc. więcej niż w poprzednim roku. Wystawiły one ponad 2,5 mln faktur przedstawionych krajowym faktorom do sfinansowania.

– Problemy polskich przedsiębiorców są nam dobrze znane. Od lat obserwujemy, że liczna grupa ich kontrahentów domaga się długich terminów płatności faktur. Dla wielu dostawców są one głównym powodem zachwiania płynności finansowej. Dzięki faktoringowi przedsiębiorcy mogą zaspokoić swoje najpilniejsze potrzeby i zobowiązania, takie jak wypłaty wynagrodzeń, pokrywanie ubezpieczenia społecznego czy wypełnianie obowiązków podatkowych. W odróżnieniu od innych form finansowania, faktorzy nie oczekują przedstawienia zabezpieczeń. Przejmują zobowiązania jedynie na podstawie wystawionych przez przedsiębiorców faktur. To najprostsza forma skutecznego i szybkiego zapobiegania tworzeniu się płatniczych zatorów i przeciwdziałania ich szkodliwym skutkom – mówi Dariusz Steć, przewodniczący komitetu wykonawczego Polskiego Związku Faktorów.

Dzięki rosnącemu uznaniu wśród prowadzących działalność gospodarczą, a także zarządzających finansami firm, faktoring pozostaje najszybciej rozwijającą się usługą finansową. Podmioty zrzeszone w Polskim Związku Faktorów osiągnęły w I kwartale 2018 r. obroty sięgające blisko 53,1 mld zł, czyli o 24,8 proc. więcej niż rok wcześniej.

Przedsiębiorcy oczekują finansowania i ochrony

Najpopularniejszą formą faktoringu od pewnego czasu stał się faktoring pełny. Podmioty zrzeszone w PZF objęły w I kwartale 2018 r. w jego ramach ponad 26,4 mld zł wierzytelności.

– Przedsiębiorcy coraz częściej sygnalizują, że szybki dostęp do środków na finansowanie bieżącej działalności to za mało. Potrzebują oni także ochrony przed ryzykiem braku zapłaty ze strony kontrahentów za dostarczone towary bądź usługi. Faktoring pełny zdejmuje je z nich, oferując „poduszkę” finansową na wypadek nieprzewidzianych trudności handlowych – wyjaśnia Dariusz Steć.

Istotą tej formy finansowania jest przeniesienie ryzyka z klienta na faktora w sytuacji, gdy kontrahent mający zapłacić fakturę stanie się niewypłacalny. Wówczas to faktor będzie dochodzić roszczeń wynikających z należności i będzie o nie występować tylko i wyłącznie wobec dłużnika. To bardzo wygodne rozwiązanie z punktu widzenia przedsiębiorców.

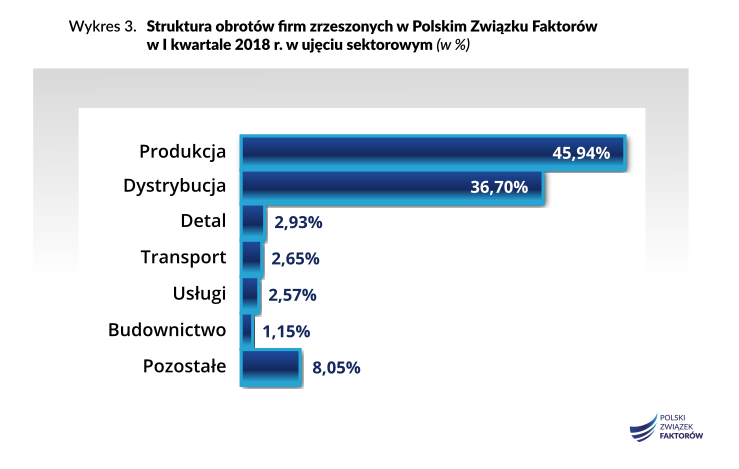

Z usług faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. W ich przypadku utrzymanie płynności finansowej ma fundamentalne znaczenie, ponieważ umożliwia utrzymanie konkurencyjności.

– Ci przedsiębiorcy, których model biznesowy opiera się na szybkim zbycie dużych ilości towarów sięgają właśnie po faktoring. Potrzebują szybkiego i prostego finansowania w oparciu o faktury, aby móc zaoferować swoim kontrahentom dłuższe terminy płatności, a jednocześnie bez przeszkód regulować własne zobowiązania oraz inwestować w rozwój – wyjaśnia Dariusz Steć.