Faktoring skutecznie opiera się stagnacji

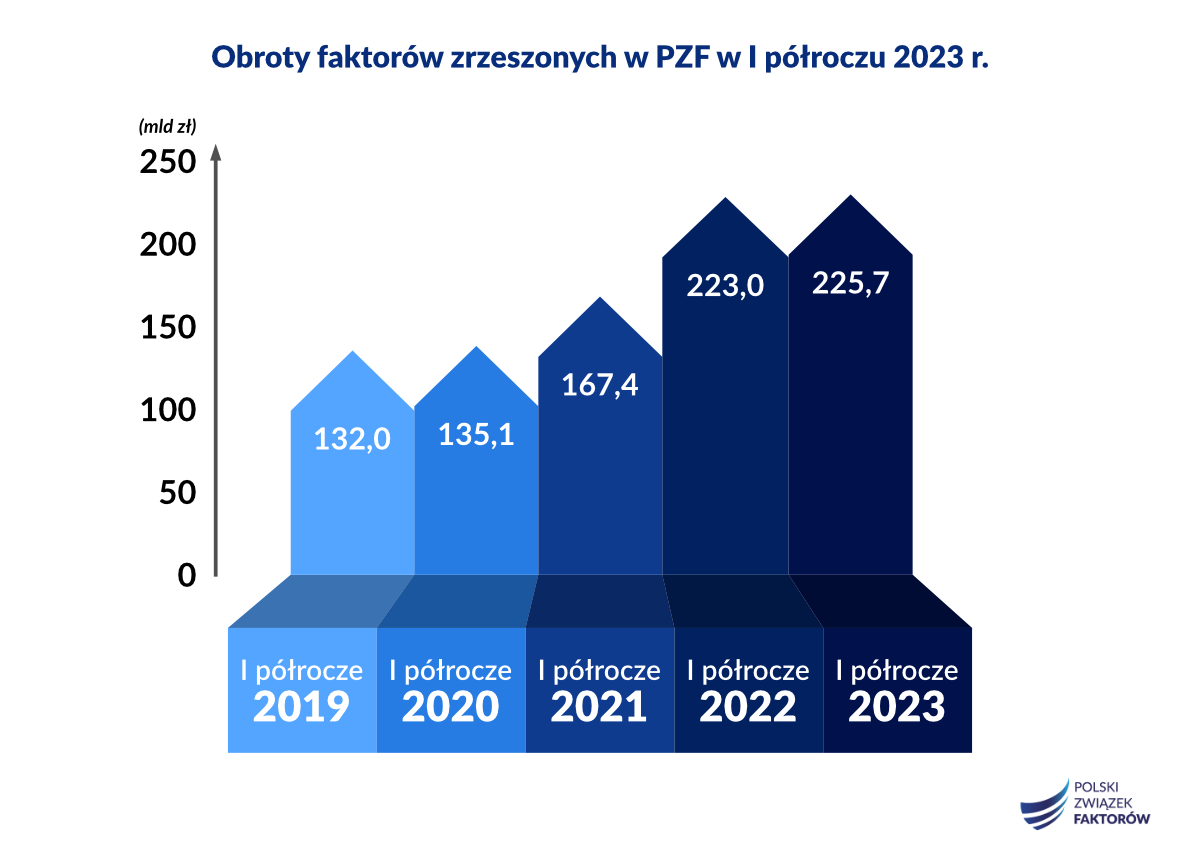

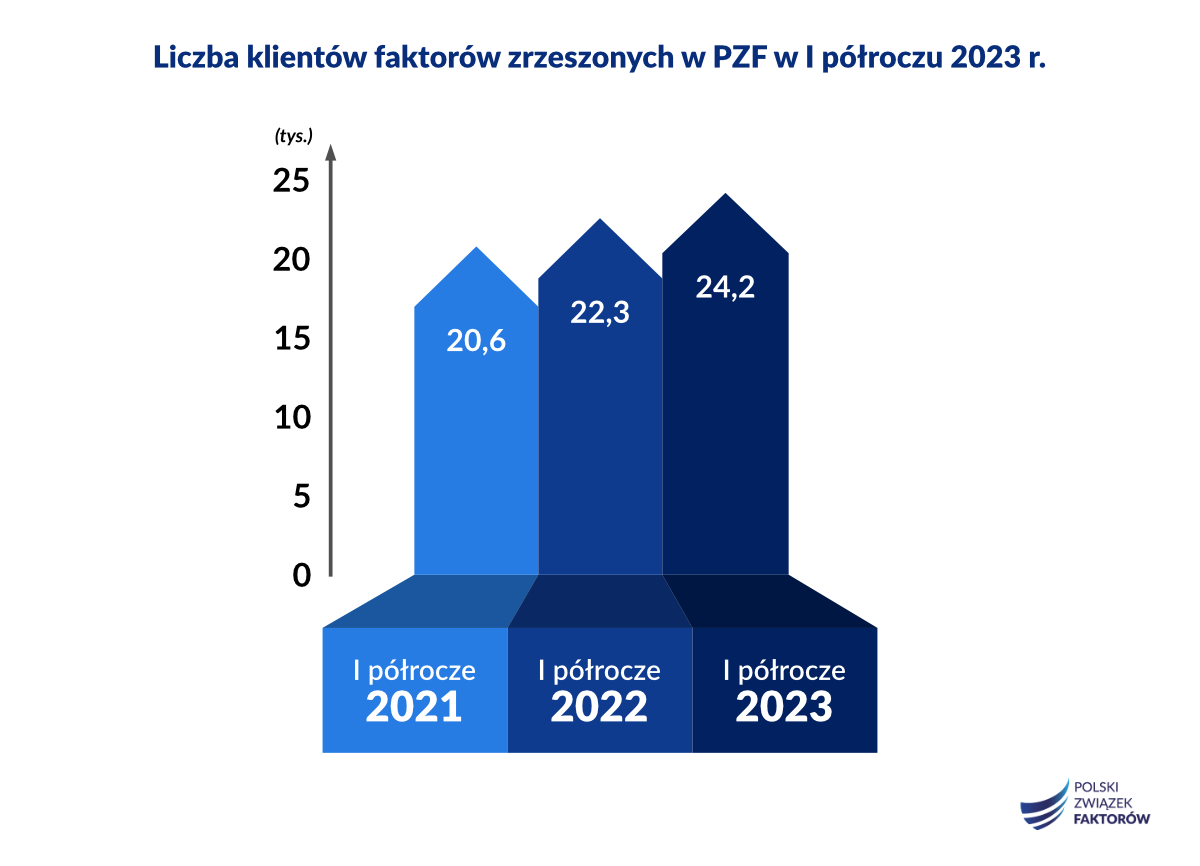

Polscy faktorzy sfinansowali w I półroczu 2023 r. bieżącą działalność krajowych przedsiębiorstw w kwocie blisko 225,7 mld zł. Oznacza to, że wykupili wierzytelności w formie faktur o łącznej wartości o 1,2 proc. wyższej niż w pierwszych sześciu miesiącach 2022 r. Faktury na gotówkę zamieniło ponad 24 tys. firm. Przekazały one do sfinansowania 12,7 mln dokumentów płatniczych.

Polski Związek Faktorów (PZF) skupia obecnie większość podmiotów świadczących usługi faktoringowe w Polsce. Należy do niego 5 banków komercyjnych, 19 wyspecjalizowanych firm udzielających finansowania, a także 6 podmiotów o statusie partnera.

– Obroty krajowych firm faktoringowych nadal rosną, choć w I półroczu 2023 r. dynamika znacząco osłabła. Stało się tak przede wszystkim dlatego, że spadła wartość faktur, na podstawie których przedsiębiorcy ubiegali się o finansowanie.

Głównych przyczyn tego zjawiska należy upatrywać w czynnikach makroekonomicznych. W ostatnich miesiącach wyhamowała dynamika inflacji, a efekty dotychczasowego wzrostu cen surowców energetycznych i rolnych zostały częściowo zmniejszone przez działania wprowadzone na szczeblu rządowym. Mamy też do czynienia z obniżeniem wartości zamówień, co ma swoje odzwierciedlenie w spadku średniej wartości faktury, wystawianej przez podmioty korzystające z faktoringu. Szczególnie wyraźnie widzimy to w malejących cenach wyrobów hutniczych i metali, które to branże od lat korzystają z faktoringu i mają istotne znaczenie dla obrotów naszego sektora

– mówi Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

Z usług firm należących do PZF korzysta obecnie 24,2 tys. przedsiębiorstw. Przekazały one do sfinansowania 12,7 mln faktur o łącznej wartości 225,7 mld zł.

– Faktoring jest nadal w dobrej kondycji. Świadczy o tym choćby systematyczny wzrost liczby przedsiębiorstw decydujących się na pozyskiwanie finansowania w formie faktoringu, a także rosnąca liczba przedstawianych do wykupu faktur.

Należy podkreślić, iż w ostatnich latach obserwujemy większą otwartość rynku faktoringowego na współpracę z segmentem mikro i małych firm. Wielu faktorów przygotowało dedykowane dla tych grup programy finansowania, uwzględniające specyfikę prowadzonego przez nie biznesu. W ten sposób przedsiębiorcy uzyskali bardzo szeroki wybór oferty finansowania faktoringowego

– dodaje Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

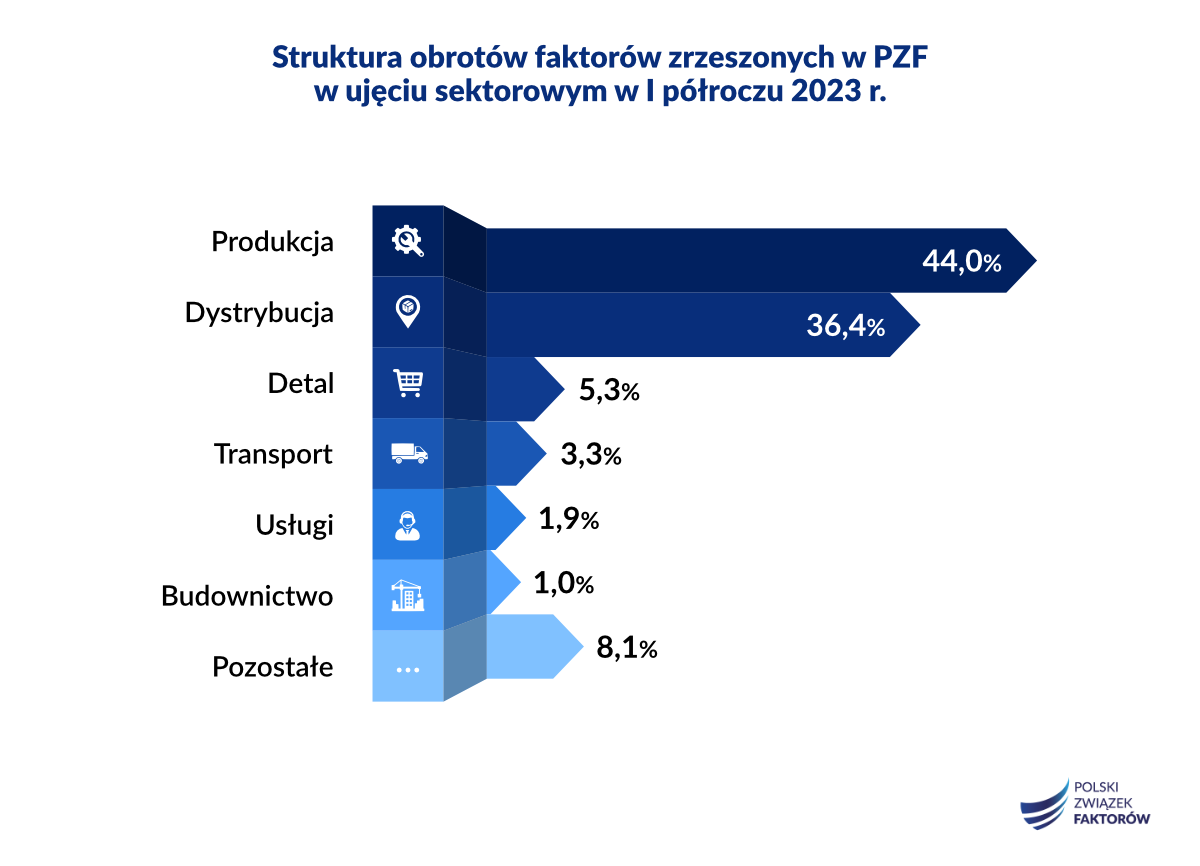

Finansowanie w formie faktoringu wybierają przeważnie firmy produkcyjne i dystrybucyjne. Aż ośmiu na dziesięciu klientów korzystających z usług faktoringowych wywodzi się z tych dwóch grup podmiotów. Wystawiają one na ogół faktury na znaczące kwoty oraz z dłuższymi terminami płatności, co sprawia że środki na ich bieżącą działalność pozostają w „zamrożeniu”. Faktoring pozwala im na szybki dostęp do gotówki i regulowanie bieżących zobowiązań. Dzięki temu mogą bez zakłóceń rozwijać swoją działalność, a przy tym oferować odbiorcom atrakcyjne warunki zamówień towarów.