Faktoring w Polsce wciąż przyspiesza

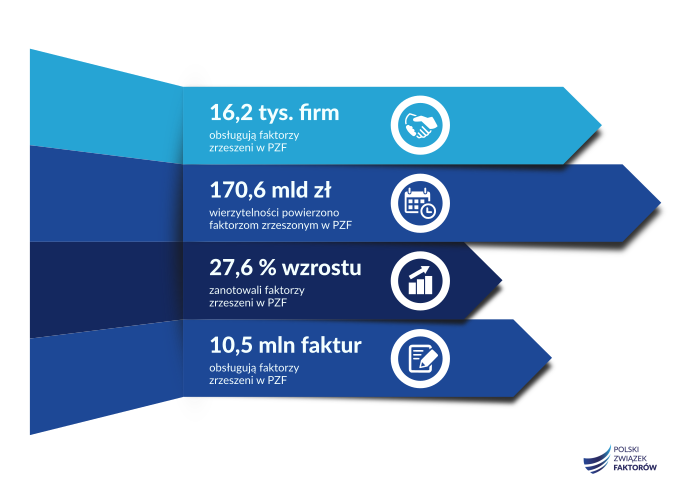

Firmy zrzeszone w Polskim Związku Faktorów nie zwalniają tempa. Ich klientami jest już ponad 16 tys. przedsiębiorstw. W ciagu 9 miesięcy 2018 r. osiągnęły obroty o wartości ponad 170 mld zł. To aż 27,6 proc. więcej niż rok wcześniej. Polski sektor faktoringowy rośnie znacznie szybciej niż rynek światowy i europejski. Najczęściej wybieraną przez przedsiębiorców formą finansowania jest faktoring pełny, który zdejmuje ryzyko niewypłacalności kontrahentów.

Faktoring skutecznie przeciwdziała negatywnym skutkom zatorów płatniczych. Dzięki prostemu i szybkiemu finansowaniu przedsiębiorcy mogą bez przeszkód realizować swoje bieżące płatności, mimo długich terminów zapłaty, oferowanych odbiorcom (faktoring umożliwia otrzymanie do 90% wartości faktury już w dniu jej wystawienia). Zarządzający coraz częściej dostrzegają płynące z tego korzyści, dlatego od kilku lat chętniej sięgają po faktoring.

Polski Związek Faktorów skupia obecnie przeważającą część podmiotów świadczących tego rodzaju usługi. Zrzesza 28 członków: 5 banków komercyjnych, 22 wyspecjalizowane firmy faktoringowe oraz jeden podmiot mający status partnera.

Dynamiczny wzrost

Sektor faktoringowy w Polsce rośnie znacznie szybciej niż światowy i europejski. W ubiegłym roku globalne obroty faktorów sięgnęły 2,5 bln euro. Zanotowali oni wzrost o 9 proc. W Europie sektor urósł o 7 proc. Natomiast polski rynek faktoringu zanotował w 2017 r. wzrost aż o 16,7 proc., a w tym roku jeszcze przyspieszył.

Krajowy sektor faktoringowy obejmuje 3 proc. europejskich obrotów branży i zajmuje na Starym Kontynencie ósme miejsce. Z jego usług korzystało w Polsce po 3 kwartałach 2018 r. ponad 16 tys. firm. Wystawiły one 10,5 mln faktur, na podstawie których otrzymały finansowanie.

Dzięki rosnącemu uznaniu wśród przedsiębiorców, faktoring pozostaje najszybciej rozwijającą się usługą finansową. Podmioty zrzeszone w Polskim Związku Faktorów osiągnęły w ciagu 3 kwartałów 2018 r. obroty na poziomie 170,6 mld zł, czyli o 27,5 proc. więcej niż rok wcześniej.

– Wzrost rynku o ponad jedną czwartą to efekt zarówno zacieśniania współpracy faktorów z dotychczasowymi klientami, jak i poszerzania grona odbiorców, szczególnie o mikroprzedsiębiorstwa. Podmioty, które kontynuują współpracę z faktorami oddają do finansowania coraz więcej faktur, na coraz wyższe kwoty. Do PZF przystępują także nowi członkowie, którzy kierują ofertę do mikroprzedsiębiorstw, stąd obok dynamicznego wzrostu obrotów, także silny wzrost liczby klientów – mówi Sebastian Grabek, przewodniczący komitetu wykonawczego PZF.

Świadomi klienci

Faktoring jest usługą, która rozwiązuje kluczowy problem, z jakim borykają się przedsiębiorcy. Stanowi antidotum na opóźnienia w płatnościach. Są one wciąż największą barierą, jaka zdaniem przedsiębiorców stoi na drodze rozwoju firm w Polsce. Tak wynika z przeprowadzonego na zlecenie Polskiego Związku Faktorów badania postrzegania faktoringu.

– Dla ponad połowy przedsiębiorców kluczowymi problemami są: nieprzestrzeganie przez odbiorców terminów płatności faktur (tak zadeklarowało 67 proc. ankietowanych), domaganie się przez kontrahentów wydłużonych terminów zapłaty (58 proc.), a także ryzyko ich niewypłacalności (53 proc.). Dlatego możliwość korzystania z usług faktoringowych jest dla firm warunkiem powodzenia – mówi Sebastian Grabek.

Najpopularniejszą formą faktoringu. podobnie jak na innych rozwiniętych rynkach europejskich, trwale stał się faktoring pełny. Umożliwia on szybki dostęp do środków na finansowanie bieżącej działalności, połączony z ochroną przed ryzykiem braku zapłaty ze strony kontrahentów za dostarczone towary bądź usługi.

Podmioty zrzeszone w PZF objęły w ciagu 9 miesięcy 2018 r. w jego ramach ponad 90 mld zł wierzytelności, co stanowi 53,2 proc. obrotów. Kolejne 32,6 proc., generuje faktoring niepełny. Ok. 14 proc. przypada natomiast na faktoring importowy, odwrócony oraz wymagalnościowy.

– Faktoring pełny zabezpiecza przedsiębiorców przed nieprzewidzianymi trudnościami handlowymi. Chroni przed ryzykiem utraty płynności oraz wpadnięcia w pułapkę zatorów płatniczych. Oferta opiera się zarówno na finansowaniu działalności, jak i zdjęciu z firmy ryzyka niewypłacalności kontrahentów. Właśnie po takie rozwiązanie zarządzający sięgają coraz częściej. Dowodzi to ich rosnących oczekiwań, ale także większej świadomości ekonomicznej – wyjaśnia Sebastian Grabek.

Z usług faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. W ich przypadku utrzymanie płynności finansowej ma fundamentalne znaczenie, ponieważ umożliwia utrzymanie silnej pozycji konkurencyjnej.

Czas na „Wolne Faktury”

Potencjał rynku faktoringowego pozwala na udzielanie finansowania znacznie większej liczbie firm, niż ma to miejsce obecnie. Na drodze do dalszego upowszechnienia tej usługi stoi jednak bariera prawna: zakaz cesji. Bez niej, rynek mógłby wspierać jeszcze większą liczbę przedsiębiorców, chroniąc ich przed zatorami płatniczymi. Dlatego branża jednomyślnie stoi na stanowisku, że zakaz cesji wierzytelności powinien zniknąć z umów handlowych. Polski Związek Faktorów uruchomił więc kampanię „Wolne Faktury – bez zakazu cesji”. Jej celem jest uwolnienie przedsiębiorców od barier w dostępie do finansowania działalności.

– Klienci zwracają nam uwagę, że odbiorcy ich towarów i usług wprowadzają do kontraktów klauzule zakazujące cesji wierzytelności wynikających z faktur wystawionych na podstawie tych kontraktów, czym blokują dostawcom możliwość sięgnięcia po finansowanie w oparciu o faktury z tych kontraktów. Powoduje to, że nasi klienci niejednokrotnie wycofują się w przyszłości z zaopatrywania takich kontrahentów na czym tracą obie strony. Zakaz cesji powoli staje się więc klauzulą, która nikomu już nie przynosi korzyści. Traci natomiast gospodarka i wraz z nią budżet państwa – wskazuje Sebastian Grabek.

– Kampania „Wolne Faktury – bez zakazu cesji” ma uzmysłowić decydentom, że przepisy blokujące polskim firmom swobodny rozwój utrudniają utrzymanie dynamicznego tempa rozwoju gospodarczego. Zatory płatnicze, z którymi chce walczyć rząd biorą się między innymi właśnie z zakazu cesji wierzytelności – podsumowuje Sebastian Grabek.