100 mld euro popłynęło od faktorów do polskich firm

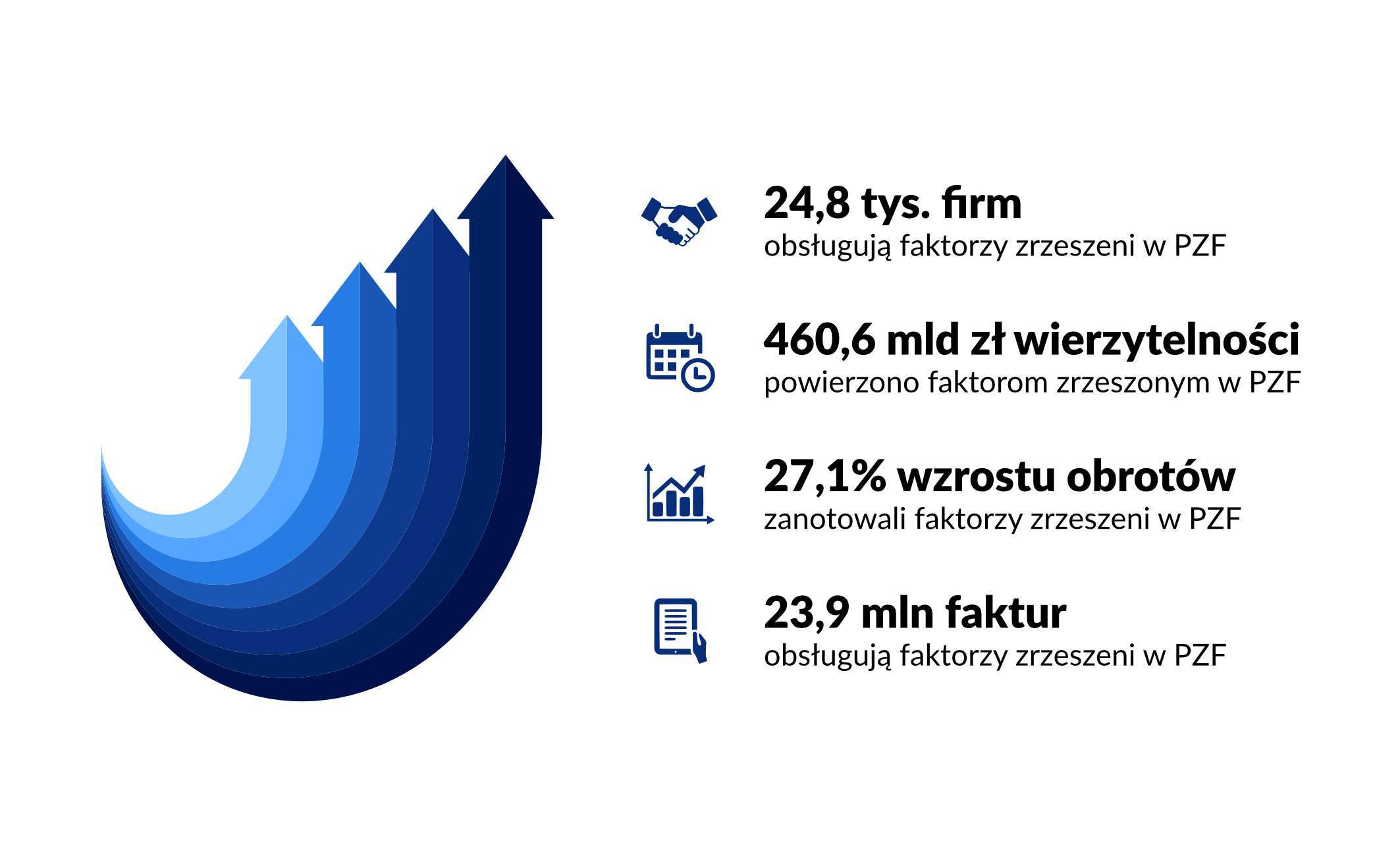

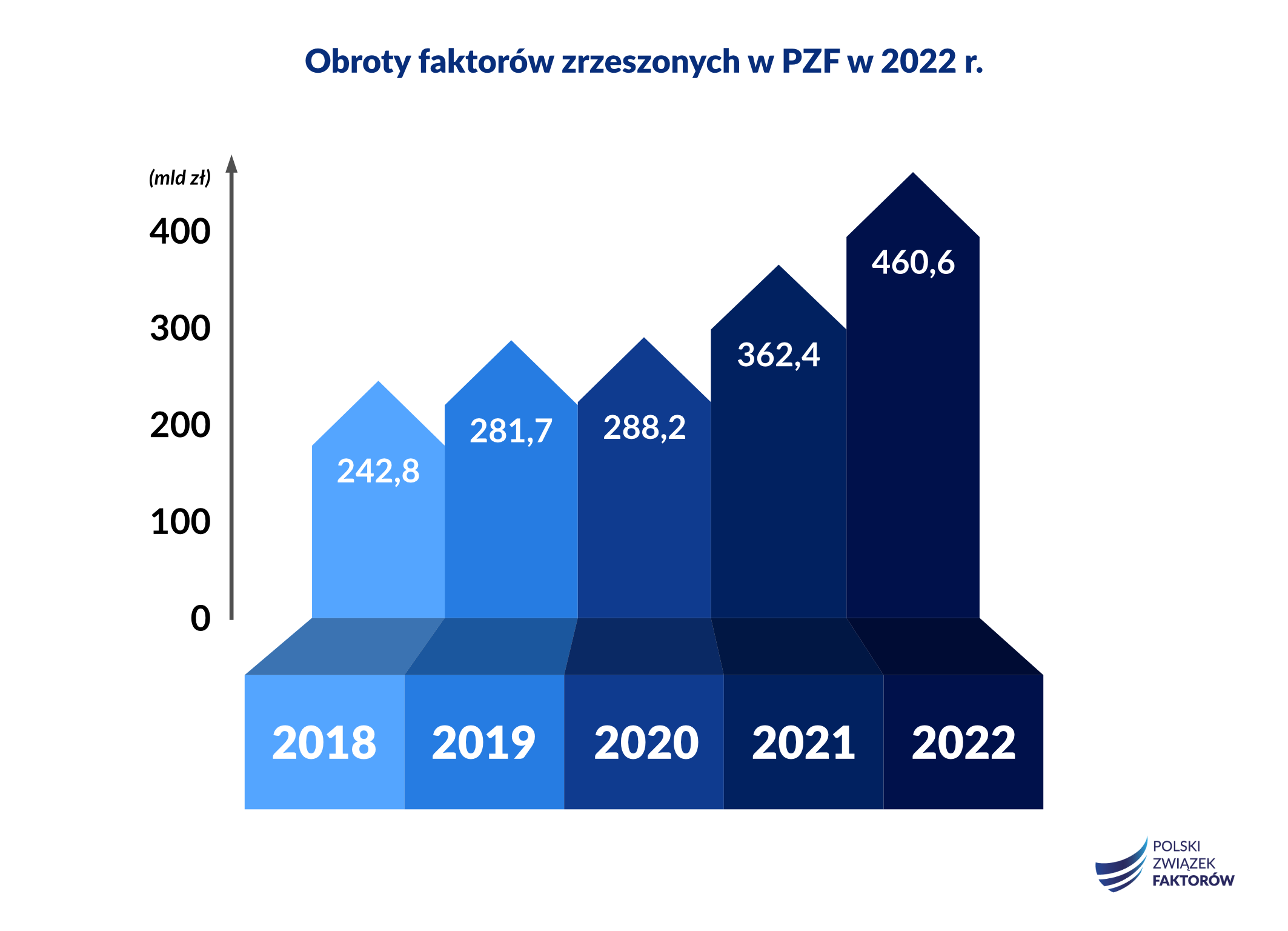

Polscy faktorzy sfinansowali w 2022 r. bieżącą działalność krajowych przedsiębiorstw w kwocie blisko 100 mld euro. Oznacza to, że wykupili wierzytelności w formie faktur o łącznej wartości ponad 460 mld zł, czyli o 27 proc. więcej niż w 2021 r. Faktury na gotówkę zamieniło 25 tys. firm. Przekazały one do sfinansowania prawie 24 mln dokumentów płatniczych.

Polski Związek Faktorów (PZF) skupia obecnie większość podmiotów świadczących usługi faktoringowe w Polsce. Należy do niego 5 banków komercyjnych, 19 wyspecjalizowanych firm udzielających finansowania, a także 6 podmiotów o statusie partnera.

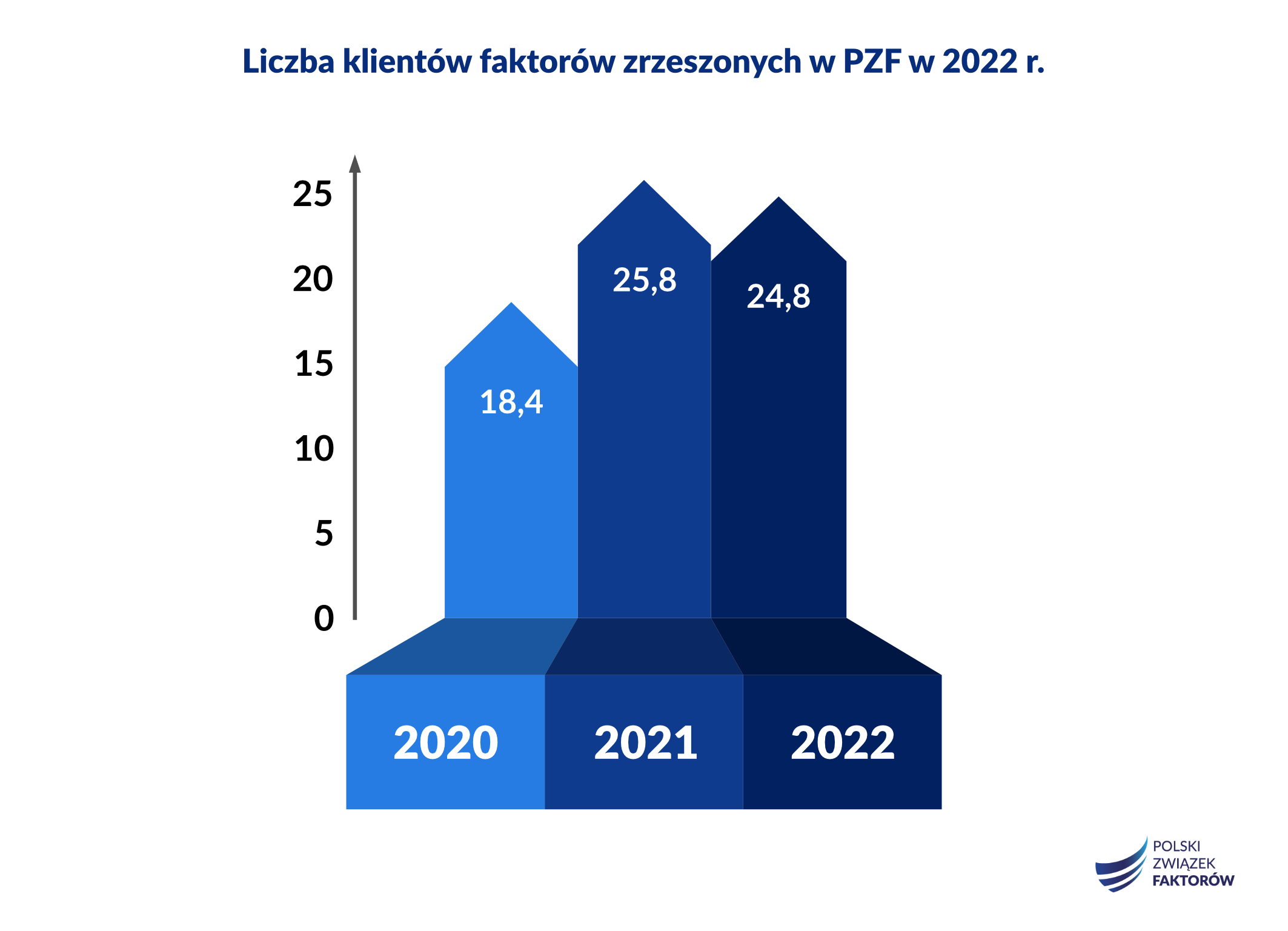

– Faktoring cały czas rozwija się bardzo dynamicznie. Kolejny rok z rzędu nasz rynek urósł o ponad jedną czwartą. Z roku na rok udzielamy coraz większego finansowania, coraz większej liczbie firm, przekazujących do wykupu coraz większą liczbę faktur. Jeszcze 10 lat temu z faktoringu korzystało 5,5 tys. firm, 5 lat później było ich 9 tys. Dziś liczba ta wzrosła do 25 tys. i to w tak trudnym i niepewnym czasie. Obsługujemy 24 mln faktur czyli ponad 5 razy więcej niż 10 lat temu. Faktorzy zrzeszeni w PZF to doświadczeni i stabilni partnerzy, którzy regularnie potwierdzają, że usługa faktoringu sprawdza się nie tylko okresie prosperity, ale także w czasie recesji.

– mówi Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

Z usług firm należących do PZF korzysta obecnie 24,8 tys. przedsiębiorstw. Przekazały one do sfinansowania 23,9 mln faktur o łącznej wartości 460,6 mld zł.

– Wartość finansowania udzielonego przez firmy faktoringowe polskim podmiotom gospodarczym jest imponująca. Poziom 100 mld euro rocznie świadczy o głębokim zaangażowaniu naszego rynku w rozwój przedsiębiorczości w Polsce. Przedsiębiorcy w ostatnich dwóch latach przechodzą trudny okres, a mimo przeszkód, w zdecydowanej większości rozwijają swoje biznesy, podbijają nowe rynki i utrzymują płynność. Cieszymy się, że możemy stale przyczyniać się do ich wzrostu. Kolejny rok z rzędu zaspokajamy zapotrzebowanie na gotówkę, mimo niesprzyjających okoliczności.

– dodaje Konrad Klimek, przewodniczący komitetu wykonawczego PZF.

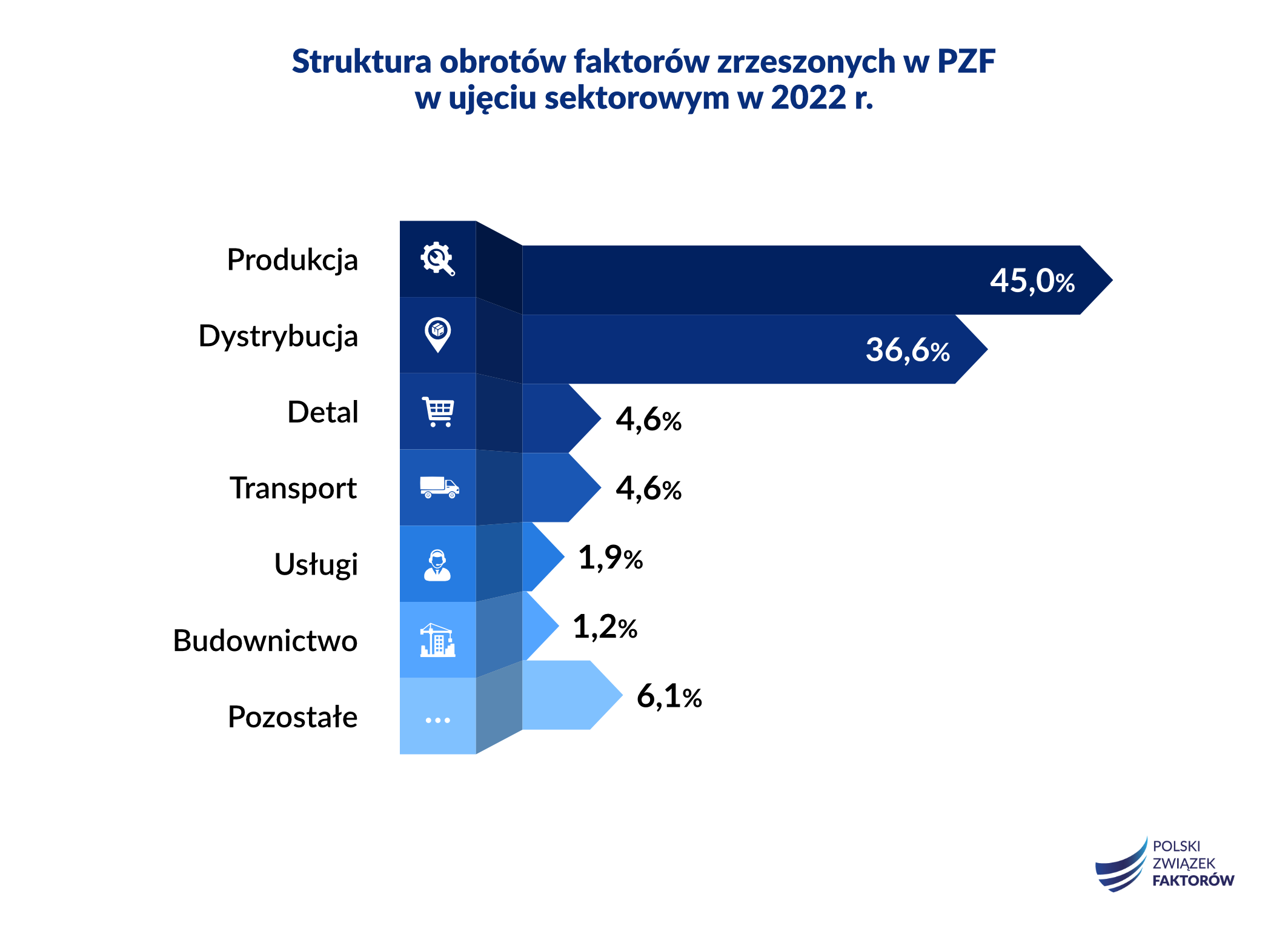

Z usług faktoringowych korzystają przede wszystkim firmy, które wystawiają faktury na wysokie kwoty i z dłuższymi terminami płatności, czyli przedsiębiorstwa produkcyjne i dystrybucyjne. Utrzymanie płynności finansowej w ich przypadku jest to bardzo istotne, ponieważ decyduje o dalszym rozwoju lub przetrwaniu. Faktoring umożliwia im zachowanie dobrej kondycji ekonomicznej, a przez to – stabilnej pozycji rynkowej i przewagi konkurencyjnej.

Faktoring łagodzi niepewność na rynkach

Komentarz do wyników rynku faktoringu za 2022 r.

Konrad Klimek, Przewodniczący Komitetu Wykonawczego PZF

Zamiana faktur na gotówkę zyskuje na popularności niezależnie od tego czy rynki są w fazie prosperity czy ogarnął je kryzys. Przedsiębiorcy korzystają z faktoringu ze względu na jego unikatową elastyczność. Usługa pozwala zachować płynność finansową, oferując prosty dostęp do środków na bieżącą działalność. W ostatnim roku pomimo zawirowań na rynkach znacząco wzrosły obroty firm faktoringowych w Polsce, w tym wzrosła liczba faktur, na podstawie których firmy korzystały z finansowania.

Polska weszła w 2023 r. z najwyższą od 26 lat inflacją i najniższym poziomem optymizmu konsumentów. Zjawiskom tym towarzyszą wysokie stopy procentowe, znaczne spowolnienie tempa wzrostu gospodarczego i utrzymująca się niepewność w otoczeniu makroekonomicznym. Z czynnikami tymi przedsiębiorcy zmagali się już w 2022 r., jednak niektóre z nich w najbliższych miesiącach mogą się nasilić i pozostać z nami na dłużej.

Pierwszoplanową rolę nadal może odgrywać inflacja, która oddziałuje na rynek faktoringu. Jej wysokość miała istotny wpływ na wartość wystawianych przez przedsiębiorców faktur, co przełożyło się na spektakularny wzrost obrotów firm faktoringowych. W 2022 r. przekroczyły one 460 mld zł, czyli blisko 100 mld więcej niż w poprzednim roku, co dało wzrost o 27 proc.

Znacząco rośnie także liczba faktur przedstawianych przez podmioty gospodarcze do sfinansowania w ramach transakcji faktoringowych. Już 24 mln tego typu dokumentów wykupiły firmy faktoringowe w 2022 r. czyli o 13 proc. więcej niż w roku poprzednim. To efekt rosnącego zapotrzebowania na gotówkę, która jest na bieżąco i sprawnie dostarczana faktorantom. Korzystanie z faktoringu jest coraz bardziej popularne i staje się dla firm alternatywnym do kredytu sposobem pozyskiwania środków na bieżącą działalność przedsiębiorstwa.

Wpływ zjawisk makroekonomicznych znajduje swoje odzwierciedlenie we wskaźnikach charakterystycznych dla rynku faktoringu. W obrotach ponownie zarysowała się nieznaczna przewaga faktoringu niepełnego nad pełnym – 51 do 49 proc. Gdy cały rynek urósł o 27 proc. faktoring niepełny zanotował wzrost o 32 proc. a pełny tylko o 22 proc.

Obroty w faktoringu międzynarodowym wzrosły o 27 proc. do poziomu ponad 80 mld zł, co stanowi 17 proc. udział obrotach faktoringowych ogółem.

Spoglądając na perspektywy na 2023 r. faktorzy pozostają umiarkowanymi optymistami. Prognozujemy, że rynek pozostanie w fazie wzrostowej, choć jej dynamika może już nie być tak imponująca, jak w ostatnich latach.