Ponad 18 tys. firm w Polsce korzysta z faktoringu

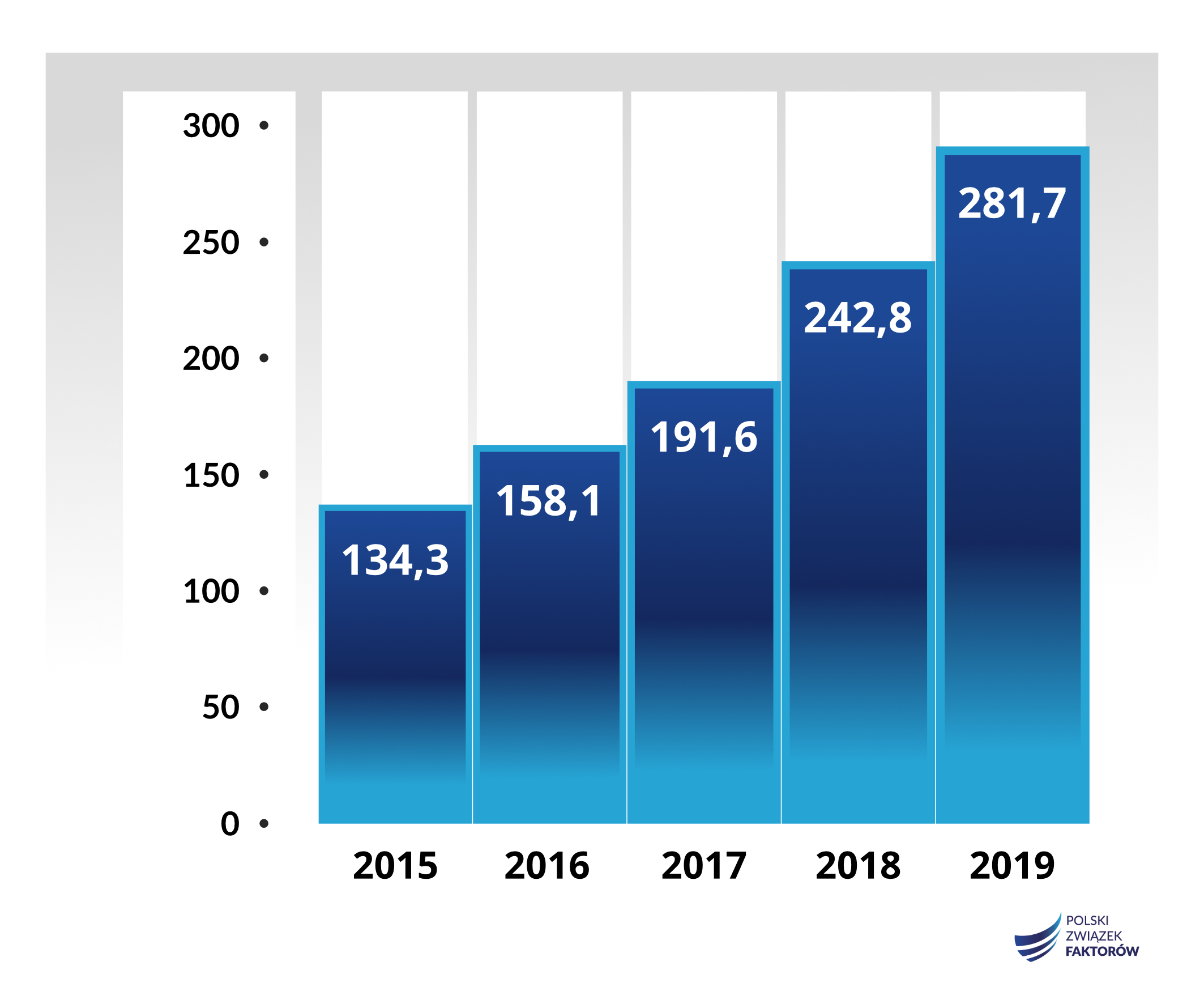

Polski rynek faktoringowy zakończył 2019 r. z 16 – procentowym wzrostem obrotów. Firmy zrzeszone w Polskim Związku Faktorów nabyły wierzytelności wynikające z faktur wystawionych przez krajowych przedsiębiorców o łącznej wartości 281,7 mld zł. Dynamika rozwoju sektora pod koniec roku wyhamowała, a największy wpływ na słabnące tempo miały zmieniające się warunki prawne oraz pogarszająca się sytuacja makroekonomiczna. Mimo to faktoring zachował dwucyfrowe tempo wzrostu, dowodząc silnej odporności na negatywne zjawiska rynkowe. Firmy członkowskie PZF pozyskały nowych klientów, a ich łączna liczba w 2019 r. przekroczyła 18 tys.

Polski Związek Faktorów (PZF) skupia obecnie przeważającą część podmiotów świadczących usługi faktoringowe. Zrzesza 31 członków: 5 banków komercyjnych, 19 wyspecjalizowanych firm udzielających finansowania, 4 podmioty o statusie partnera oraz 3 członków honorowych.

Firmy należące do PZF sfinansowały w 2019 r. działalność krajowych przedsiębiorstw na łączną kwotę 281,7 mld zł. Dzięki temu rynek zanotował wzrost o 16,4 proc.

Wykres 1. Obroty firm zrzeszonych w Polskim Związku Faktorów w 2019 r. (w mld zł)

– Za nami bardzo trudny rok. Najwięcej obaw budziły zmiany prawne, bardzo głęboko ingerujące w funkcjonowanie firm faktoringowych. Adaptacja do nowych regulacji była szczególnie wymagająca i nie pozostała bez wpływu na nasz sektor. Wprowadzenie mechanizmu podzielonej płatności, najpierw dobrowolnego, a następnie – obowiązkowego, uruchomienie białej listy podatników VAT i uregulowania dotyczące terminów płatności, wiązały się z bardzo intensywnym zaangażowaniem rynku zarówno w proces konsultacji legislacyjnych, jak i na dalszym etapie – w adaptację uczestników sektora do nowych warunków. Wszystkie te zmiany wywarły wpływ na wyhamowanie wzrostu rynku zwłaszcza w ostatniej fazie 2019 r. Niestabilne prawo jest także problemem dotykającym przedsiębiorców. Wskazywali je choćby w Szybkim Monitoringu NBP jako jedną z najbardziej dotkliwych barier rozwoju – wyjaśnia Sebastian Grabek, Przewodniczący Komitetu Wykonawczego PZF.

– Dla wyników rynku znaczenie miała także sytuacja makroekonomiczna. Krajowa gospodarka wyhamowuje i wywiera to wpływ na faktoring. Gorszy od oczekiwań okazał się wynik PKB za III kwartał 2019 r. Zamiast oczekiwanych 4,1 proc. wskaźnik wzrósł o 3,9 proc. Również indeks PMI zatrzymał się w październiku na poziomie 45,6 pkt. mimo prognoz na poziomie 48 pkt. W drugiej połowie roku przedsiębiorstwa odnotowały słabnącą dynamikę produkcji przemysłowej i sprzedaży. Tendencja spadkowa ujawniła się także w eksporcie. Dotkliwiej odczuwają ją ci, którzy prowadzą sprzedaż głównie na rynkach europejskich. Jednak w tych trudnych warunkach nasz rynek odnotował dwucyfrowy wzrost. Faktoring kolejny już raz pokazał, że jest usługą odporną na pogorszenie sytuacji w otoczeniu. Dowiódł tego w latach kryzysu, dowodzi tego również dziś, kiedy dotykają go z jednej strony głębokie zmiany prawne, z drugiej – słabnąca siła całej gospodarki – dodaje Sebastian Grabek.

Najpopularniejszą formą faktoringu, podobnie jak na innych rozwiniętych rynkach europejskich, pozostaje faktoring pełny. Umożliwia szybki dostęp do środków na bieżącą działalność, połączony z ochroną przed brakiem zapłaty za dostarczone towary lub usługi ze strony kontrahentów. Podmioty zrzeszone w PZF objęły w 2019 r. w jego ramach blisko 145 mld zł wierzytelności, co stanowi 51 proc. obrotów całego rynku.

Z usług firm należących do PZF korzysta obecnie 18 tys. przedsiębiorstw, szczególnie małych i średnich. Wystawiły one blisko 12,7 mln faktur, na podstawie których krajowi faktorzy udzielili finansowania.

– Pomimo obaw i niepewności związanych z legislacyjnym i regulacyjnym huraganem, liczba podmiotów gospodarczych sięgających po faktoring w 2019 r. wzrosła.Dostrzegalne rezultaty przynoszą prowadzone wśród przedsiębiorców działania edukacyjne całej branży. Na uwagę zasługuje też fakt, że rośnie liczba mikroprzedsiębiorstw stawiających na faktoring. Korzystają one z oferty nie tylko młodych fintechów, ale także dużych faktorów o ugruntowanej pozycji. Przedsiębiorcy dostrzegli, że faktoring pozwala uniknąć ryzyka wpadnięcia w zatory płatnicze. Dlatego przedstawiają coraz więcej faktur do sfinansowania – dodaje Sebastian Grabek.

Wykres 2. Liczba klientów firm zrzeszonych w PZF w latach 2017 – 2019 (w tys.)

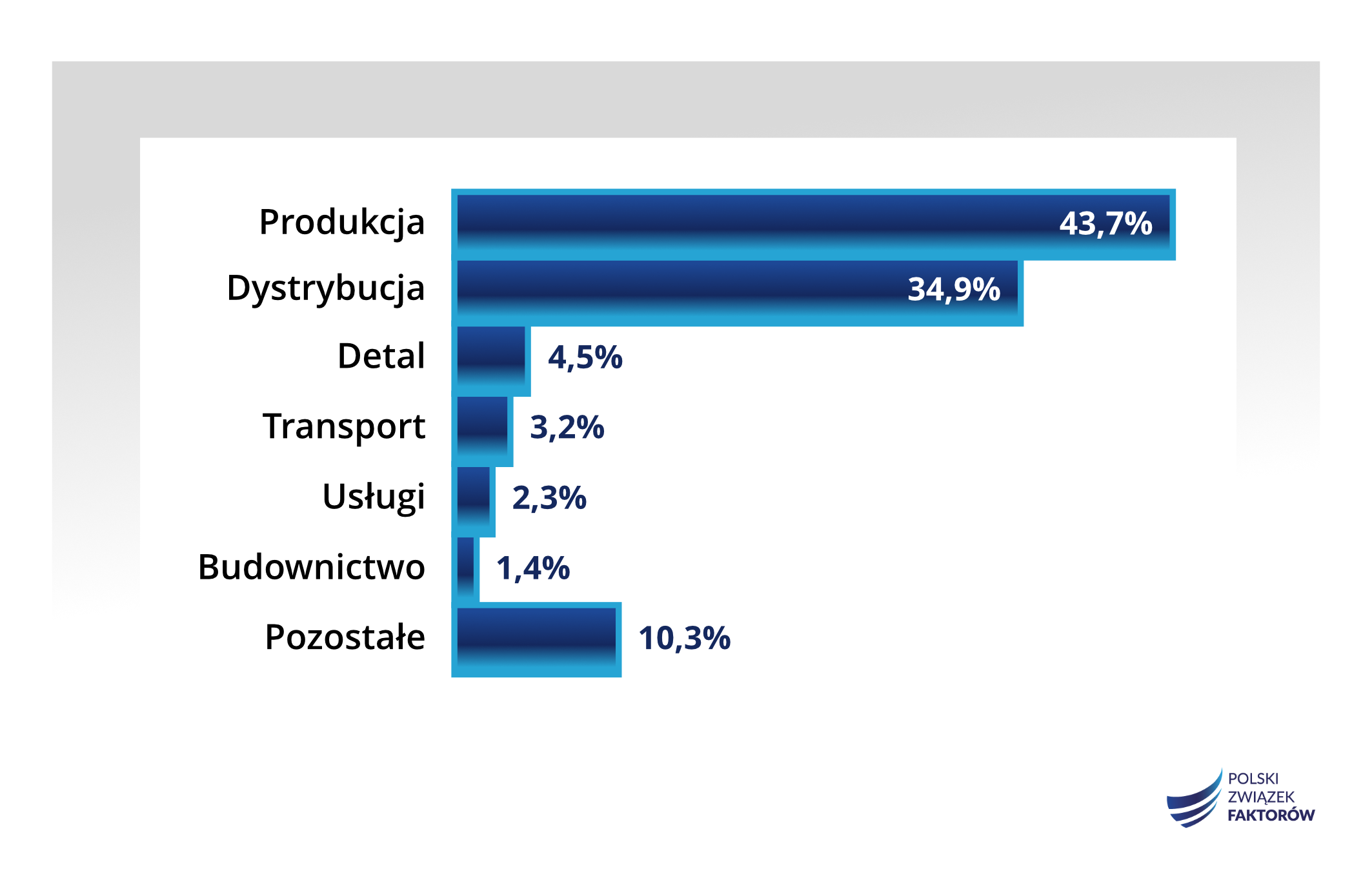

Z usług firm faktoringowych w ujęciu sektorowym, najczęściej korzystają przedsiębiorstwa: produkcyjne i dystrybucyjne. Utrzymanie płynności finansowej w ich przypadku decyduje o przetrwaniu lub rozwoju. Faktoring umożliwia im zachowanie dobrej kondycji ekonomicznej, a przez to – stabilnej pozycji rynkowej i przewagi konkurencyjnej.

Wykres 3. Struktura obrotów firm zrzeszonych w PZF w 2019 r. w ujęciu sektorowym

– Przed nami wiele wyzwań. Chcemy przekonać do naszych usług większą liczbę eksporterów. Obecnie faktoring międzynarodowy rośnie wolniej niż krajowy. Ponadto barierą w uzyskaniu przez przedsiębiorców finansowania są kontraktowe zakazy cesji. PZF zabiega o zmiany prawne zmierzające do tego, aby nie obowiązywały one wierzytelności pieniężnych. Wierzymy, że nasze postulaty w ramach kampanii „Wolne Faktury” zaowocują korzystnymi regulacjami – podsumowuje Sebastian Grabek.