Faktoring w Polsce

Rynek faktoringu w Polsce rozwija się bardzo dynamicznie. Jego siłą jest wysoka skuteczność w rozwiązywaniu codziennych problemów przedsiębiorców. Bezpieczeństwo obrotów handlowych, a co za tym idzie – zwiększanie płynności finansowej – to jeden warunków pomyślnego rozwoju każdej firmy. Faktoring wychodzi naprzeciw tym potrzebom. Dlatego zyskuje coraz większe uznanie klientów. Świadomość korzyści, jakie przynosi bardzo szybko rośnie zarówno wśród mniejszych przedsiębiorców, jak i menedżerów dużych firm.

Obecnie z faktoringu korzysta już 20 tysięcy klientów. W ostatnim roku powierzyli oni faktorom wierzytelności na łączną kwotę 290,1 mld zł. Współpraca ta rozwija się bardzo dynamicznie. Jej wartość zwiększa się z roku na rok średnio o 24 proc. Dowodzi to szybko rosnącego zaufania klientów do usług świadczonych przez faktorów.

Obecnie z faktoringu korzysta już 18 tysięcy klientów. W ostatnim roku powierzyli oni faktorom wierzytelności na łączną kwotę 281,7 mld zł. Współpraca ta rozwija się bardzo dynamicznie. Jej wartość zwiększa się z roku na rok średnio o 16 proc. Dowodzi to szybko rosnącego zaufania klientów do usług świadczonych przez faktorów.

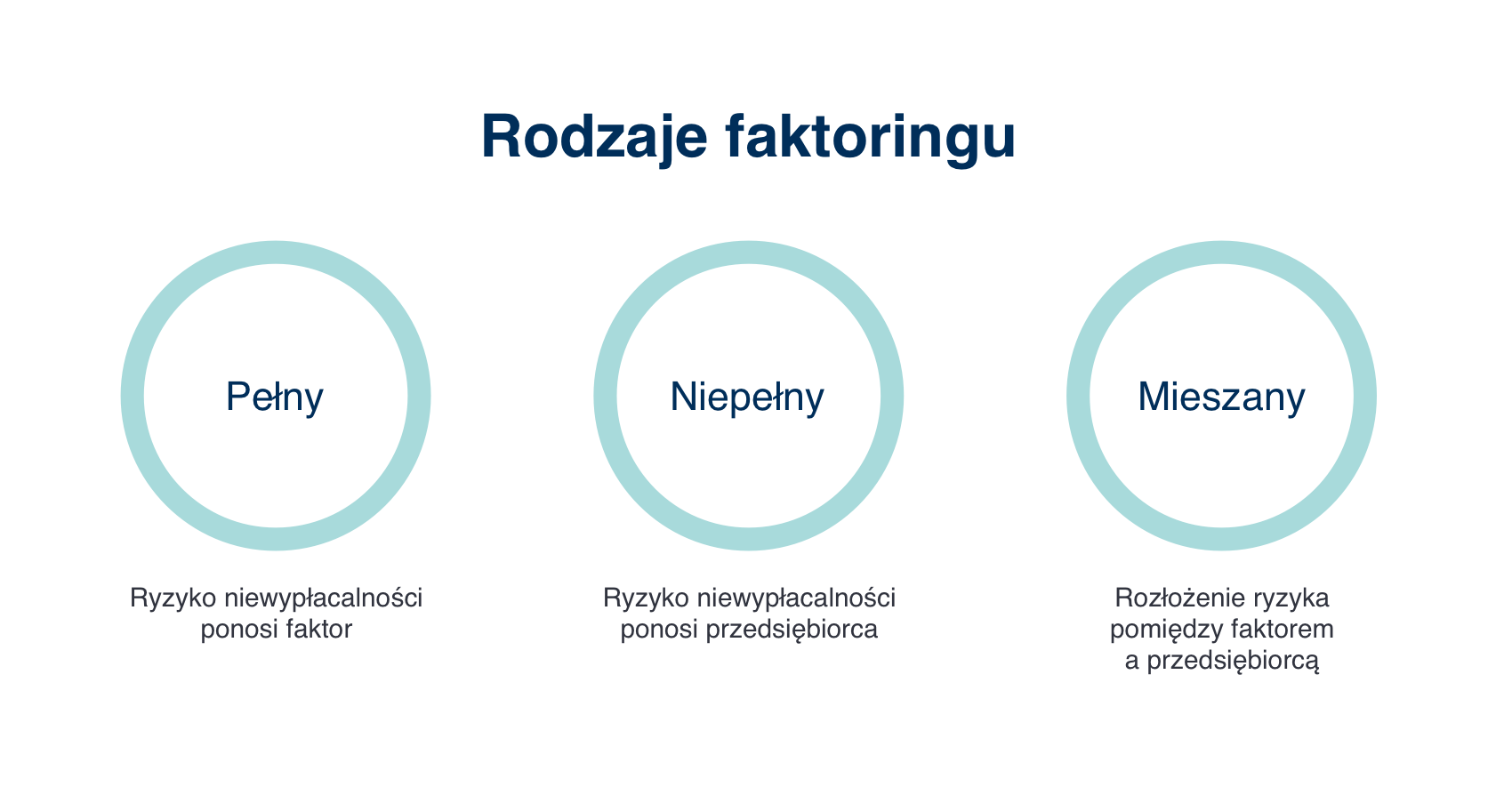

Rodzaje faktoringu w Polsce

Rodzaje faktoringu w Polsce

Faktoring pełny

Zabezpieczeniem jest w tym przypadku polisa ubezpieczeniowa. Zawrzeć może ją faktor, któremu przedsiębiorca powierza należności. Jeśli przedsiębiorca wykupił ubezpieczenie już wcześniej, również może ono stanowić formę zabezpieczenia w faktoringu pełnym.

Faktoring pełny

Zabezpieczeniem jest w tym przypadku polisa ubezpieczeniowa. Zawrzeć może ją faktor, któremu przedsiębiorca powierza należności. Jeśli przedsiębiorca wykupił ubezpieczenie już wcześniej, również może ono stanowić formę zabezpieczenia w faktoringu pełnym.

Faktoring niepełny

Z tej usługi korzystają przedsiębiorcy dobrze znający rynki zbytu, na które dostarczają swoje towary lub usługi. Dzięki rozpoznaniu panujących na nich warunków oraz sytuacji swoich kontrahentów, a także dynamicznie rozwijającej się sprzedaży towarów lub usług, mogą sobie pozwolić na zachowanie części ryzyka.

Faktoring niepełny

Z tej usługi korzystają przedsiębiorcy dobrze znający rynki zbytu, na które dostarczają swoje towary lub usługi. Dzięki rozpoznaniu panujących na nich warunków oraz sytuacji swoich kontrahentów, a także dynamicznie rozwijającej się sprzedaży towarów lub usług, mogą sobie pozwolić na zachowanie części ryzyka.

.

Faktoring mieszany

Taki kształt usługi powoduje rozłożenie ryzyka pomiędzy przedsiębiorcą a firmą faktoringową.

Faktoring mieszany

Taki kształt usługi powoduje rozłożenie ryzyka pomiędzy przedsiębiorcą a firmą faktoringową.

.

Formy faktoringu w Polsce

Formy faktoringu w Polsce

Faktoring jawny

Faktoring jawny

Faktoring tajny

Faktoring tajny

.

Kategorie faktoringu

Kategorie faktoringu

Faktoring krajowy

Faktoring krajowy może być oferowany w formie faktoringu pełnego, niepełnego, jak i mieszanego.

Faktoring krajowy

Faktoring krajowy może być oferowany w formie faktoringu pełnego, niepełnego, jak i mieszanego.

Faktoring eksportowy

Faktoring eksportowy, podobnie jak krajowy, jest dostępny w formie faktoringu pełnego, niepełnego i mieszanego.

Faktoring eksportowy

Faktoring eksportowy, podobnie jak krajowy, jest dostępny w formie faktoringu pełnego, niepełnego i mieszanego.

.

Faktoring importowy

W tym przypadku usługa opiera się na współpracy polskiej firmy faktoringowej z jej odpowiednikiem w kraju, z którego sprowadzane są produkty. Krajowy faktor wystawia gwarancje ochrony należności przysługujących zagranicznym dostawcom. Zapewnia tym samym wiarygodność i wypłacalność polskiego importera.

Jest to przy tym sposób na podniesienie pozycji negocjacyjnej wobec zagranicznych, zwłaszcza dużych, kontrahentów.

Faktoring importowy

W tym przypadku usługa opiera się na współpracy polskiej firmy faktoringowej z jej odpowiednikiem w kraju, z którego sprowadzane są produkty. Krajowy faktor wystawia gwarancje ochrony należności przysługujących zagranicznym dostawcom. Zapewnia tym samym wiarygodność i wypłacalność polskiego importera.

Jest to przy tym sposób na podniesienie pozycji negocjacyjnej wobec zagranicznych, zwłaszcza dużych, kontrahentów.

.

Faktoring odwrócony

Faktoring odwrócony

.